Miért a befektetések királya a részvény?

Mik azok a részvények? Érdemes-e részvényeket venni? Hogyan kezeld a részvénybefektetések kockázatát? Mit vásárolj inkább részvényeket vagy kötvényeket? Ismerd meg a gazdag emberek titkát, akik a vagyonukat részvény és kötvény befektetésekkel építették fel. TE is meg tudod csinálni!

Tudsz mondani három olyan dúsgazdag embert, akinek sok részvénye van?

Eszedbe juthat például Soros György, Warren Buffett, Bill Gates (Microsoft), esetleg Elon Musk (Tesla), vagy akár a Rothschild-család is. Többségi vagy kisebbségi részvényesként mindegyik sok részvényt birtokol. Vagyonuk értéke életük során jórészt együtt nőtt a birtokukban levő részvénycsomagok értékével.

Most mondj három olyan befektetőt, aki bankbetétek segítségével lett gazdag!

Na, semmi? Esetleg kötvényekkel? Még mindig semmi? Hát ez az, erről beszélünk. Az alacsony kockázatú, teljesen kiszámítható vagy legalábbis meghatározott szabályok szerint keletkező hozamú bankbetétek, kötvények jó esetben a pénz értékének megőrzésére vagy minimális növelésére elegendők. A részvények viszont a meggazdagodás forrásai lehetnek.

Az IBM, a Microsoft vagy az Apple részvényei megsokszorozták értéküket, de létezik ilyen kötvényben is?

Aligha. (Bár van például részvényre váltható kötvény, mint egyfajta öszvér a kettő között, a gazdagodás végső forrása ott is a részvény.)

A Rothschild-ok számunkra fontos tanulságairól itt írtunk, Warren Buffett 23 tippjéről pedig itt.

A kockázatvállalás jól fizet

Hogyan lehetséges ez, miben tud többet a részvény? A kötvényeknél, bankbetéteknél lényegében pénzt adunk kölcsön valakinek fix (vagy változó, de akkor is piacközeli) kamatra. Vagy az állami garancia, vagy az Országos Betétbiztosítási Alap, vagy más mechanizmus révén ezek általában alacsony kockázatú befektetések, de valamit valamiért. A kockázatnak is ára van, az alacsony kockázat vállalásáért kevés jutalom (kamat, hozam) jár a piacon, a magas kockázatért viszont magas. Ha nem így lenne, senki sem vállalna többletkockázatot, mert nem érné meg neki.

Tehát a biztonságos befektetések hozama szükségképpen alacsony, a kockázatosaké, mint a részvény, pedig magas. Persze ez csak hosszú távon igaz, és nagy átlagban. Egy adott részvény teljesen elveszítheti értékét, ha az adott vállalat csődbe megy, sőt nagyobb válságok esetén, mint az 1929-1933-as, vagy a 2008-2009-es, tömeges vállalati csődök is következhetnek. Mégis, az elképzelhetetlennek tűnik, hogy egy egész ország összes vállalatának részvénye elveszítse értékét. (Kivéve talán a tömeges államosítás esetét.)

A pénzt a termelő vállalatok állítják elő

Évtizedekre, évszázadokra visszatekintve, hosszabb-rövidebb visszaesésekkel ugyan, de a gazdaságok folyamatosan nőttek. A lakosság jövedelme egyre magasabb lett, egyre többet költöttek, közben a vállalatok, részvénytársaságok nyeresége is nőtt. Méghozzá nagyobb ütemben, mint az államkötvények hozadéka. (Szintén hosszú távon és nagy átlagban.) Ha nem így lett volna, akkor nem lett volna érdemes vállalkozni, érdemesebb lett volna egyszerűen csak kötvényeket venni. Ezt is a piac alakította ki.

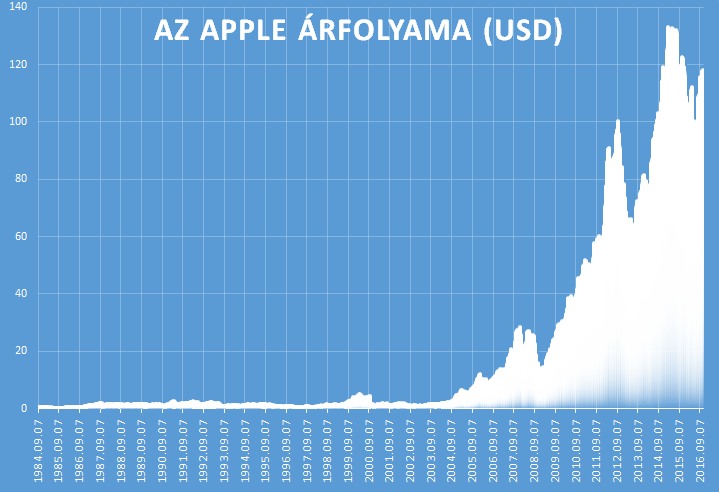

Az Apple részvény árfolyama

Az a jó a részvényekben, hogy ezekkel nem pénzt kölcsönzünk valakinek, hanem tőkét. Csendestársak leszünk egy nyereségérdekelt üzletben, amely jó esetben az általános gazdasági növekedéssel megegyező, vagy annál is nagyobb mértékben növeli nyereségét. Míg a kötvény kamata fix, változó, de limitált, egy prosperáló vállalkozás nyereségének határa elvileg a csillagos ég. Apró, morzsányi cégből is lehet egyszer nagy IBM. Az Apple részvényének árfolyama például 1984 óta 233,5-szeresére emelkedett, ami éves szinten 18,6 százalék, és akkor ebben még a kifizetett osztalékok nincsenek is benne.

Ha még nincsen megtakarításod, a “Hogyan legyek gazdag?” című cikkünkben találsz pár hasznos tippet , hogy hol kezd!

Nem nulla összegű játszma

Vannak olyan befektetések, amelyek úgynevezett nulla összegű játszmák: csak úgy nyerhet valaki rajtuk, hogy azt a pénzt valaki más elbukja. A részvények hosszú távú tartása nem ez a kategória, a cégek termelnek, új értéket hoznak létre, és a tőzsdei cégek összértéke az évek, évtizedek során nőttön nő. Mindenki, a befektetők összessége jól járhat a részvényekkel.

A kamat és hozam közötti nagy különbségről, a kamatozó befektetések helyett a részvények és ingatlanok hozadékáról itt írtunk:

Magas kamatot keresel? Annak neve már hozam!