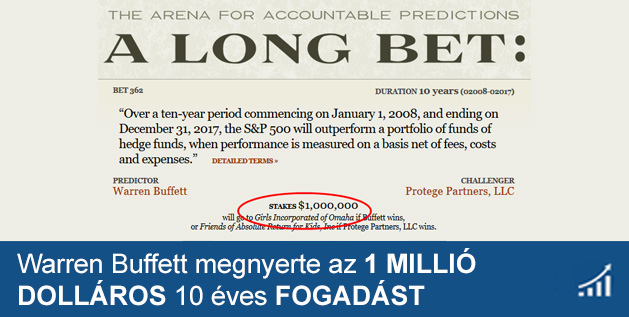

Warren Buffett megnyerte az 1 millió dolláros fogadást

Warren Buffett megnyerte a közel 10 éve tartó egy millió dolláros fogadást. Buffett azt álltotta 2007-ben, hogy az S&P500 indexalap felülmúlja a hedge fundok hozamát az elkövetkezendő 10 évben. A legtöbb hedge fund nem mert kiállni és mély hallgatásba burkolózott, azonban egy... csak egy hedge fund állta a fogadást. Talán bánja bátorságát a Protegé Partners hedge fund, mert bizony veszített. Az S&P500 indexkövető alapba történő befektetésről itt olvashatsz .

Warren Buffett már hosszú évek óta hangoztatja, hogy a minden tudás és tapasztalat nélküli passzív befektető akkor jár a legjobban, ha az S&P500 indexkövető alapba fekteti a pénzét, mert ez az alacsony díja miatt lekörözi a dárga befektetési alapok és hedge fundok hozamait. Az S&P500 indexkövető alapba történő robotpilóta módszert bárki…. azaz bárki, így Te is könnyedén alkalmazhatod, és ezzel a fogadás eredményét és az elmúlt év 100 év statisztikáját tekintve magasabb hozamot érhetsz el (9%), mintha befektetési alapba vagy bármely hedge fundba helyeznéd pénzed.

A híres egy millió dolláros fogadását egyébként a Long Bets (longbets.org) oldalon Te is megtekintheted számos más fogadás mellett. Sőt Te magad is fogadhatsz! A longbets.org oldalt Jeff Bezos, az Amazon megalapítója hozta létre, amely odalon megkötött fogadások nyereményei jótékonysági célokra mennek.

Ki az a Warren Buffett?

Warren Buffett-et méltán nevezhetjük az értékalapú befektetés egyik legnagyobb gurujának, mert ezen befektetési módszerrel nemcsak a világ egyik leggazdagabb embere lett, – idén május közepén 74 milliárd dollárra becsült vagyonnal – hanem mert befektetők tízezrei, sőt talán százezrei lesik minden szavát. Szavának a hatása képes megmozdítani az árfolyamokat, amit csak igen kevesen mondhatnak el magukról a világon… nem véletlenül. Legendás befektetési sikereivel vivta ki emberek millió bizalmát. Módszere egyszerű, de még ennyi idő után is csak kevesen alkalmazzák. Hogy miért?

Erre a kérdésre válaszként hadd idézzem magát Warren Buffett szavait:

“...A titok többé nem titok, ennek ellenére semmilyen olyan tendenciával nem találkoztam az elmúlt 35 esztendőben, amely az értékalapú befektetés előretörésére utalt volna. Úgy látszik, létezik valami perverz emberi jellemvonás, amely szereti az egyszerű dolgokat megbonyolítani. Az oktatás területén pedig az elmúlt 30 évben kifejezetten háttérbe szorult az értékalapú befektetés. Ez valószínűleg a jövőben is így lesz. Körbehajózzuk a földet, de a Lapos Föld Társasága él és virul.“

Az értékalapú befektetés, ha esetleg nem ismered kedves Olvasó, egy hosszútávú befektetési módszer, amellyel tisztességes meg lehet gazdagodni. Igen tisztességesen… Mint mindent ezt a módszert is el lehet sajátítani, amely túlzás nélkül állítható, hogy az egyik legbiztonságosabb és legnagyobb hozamot ígérő befektetési módszer.

Na, de visszakanyarodva az egy millió dolláros fogadásra, Warren Buffett cégének, a Berkshire Hathaway szokásos évi közgyűlésre megírt részvényesekhez szóló levelében leírja gondolatait a fogadás jelen állásáról. A levélben több oldalt is szentelt ennek a 9 évvel ezelőtti fogadásának, amely most már szinte behozhatatlan hozammal büszkélkedhet.

Az egy millió dolláros fogadás

A dolog úgy indult, hogy Buffett egy korábbi levélben alaposan leszólta a professzionális vagyonkezelőket, köztük a hedge fund-ok kezelőit, amelyek szerinte bár kiváló és okos szakemberek vezetik, mégis túl drágák, és a magánszemélyek, de még az intézmények is jobban járnak, ha passzív, alacsony díjú S&P500 indexalapokat vesznek. Fel is ajánlott félmillió dollárt, ha valaki fogad vele. Végül csak egy jelentkező akadt, a Protegé Partners nevű vagyonkezelő, és ketten végül egymillió dollárt adtak össze, ami hozamokkal együtt a győztes által megnevezett jótékonysági szervezethez fog vándorolni a végén. Ezért hívják ezt egymillió dolláros fogadásnak. A fogadást itt megnézheted>>

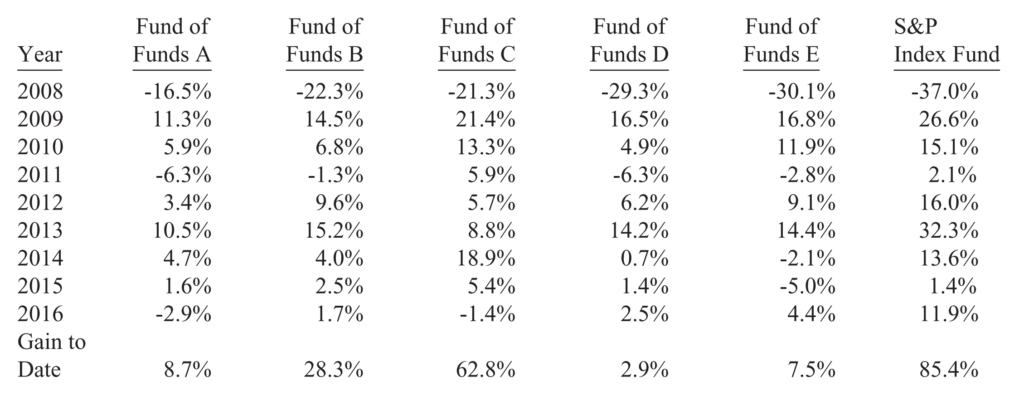

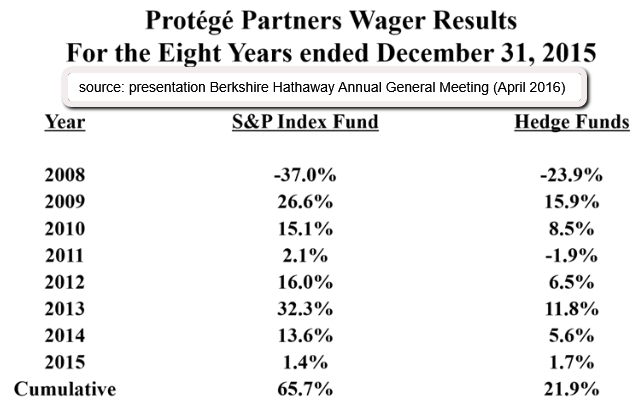

A kihívást elfogadó profi, aktív vagyonkezelők ötféle válogatást, úgynevezett alapok alapjait készítettek hedge fund-okból, azaz magas kockázatú, szuperaktívan kezelt befektetési alapokból (ezek a hedge fundok shortolhatnak is, azaz árfolyam esésre is játszhatnak). Warren Buffett pedig az S&P 500 indexre szóló egyik nagyon alacsony költségű indexalapot, a Vanguard S&P500 indexalapot nevezte meg a fogadás alapjául. A fogadás még nem járt le, elvileg 2017. utolsó napján lesz vége, de Buffett már kilenc év után olyan hatalmas előnyre tett szert, ami szinte teljesen behozhatatlannak látszik.

A különbség hatalmasra nőtt

Az említett éves Buffett-levél adatai szerint a fogadás kezdete, 2008. eleje és 2016, a kilencedik év vége között az ő általa megjelölt Vanguard S&P500 indexalapja 85,4 százalékos hozamot ért el. Az ötféle hedge fund-csomag hozamai 2,9 és 62,8 százalék között szóródtak, nem évesítve. Ha valaki egymillió dollárt tett volna Buffett által megnevezett Vanguard S&P500 indexalapba, az kilenc év alatt 854 000 dollárral lett volna gazdagabb, ami évi 7,1 százalékos hozam kamatos kamattal számolva. Pedig volt közben egy óriási pénzügyi válság is. Ha viszont egymilliót tettünk volna a másik ötféle alapba elosztva, akkor csak 220 ezer dollár lett volna a hozam, ez évi 2,2 százalék, természetesen szintén dollárban. A számok magukért beszélnek.

Forrás – https://www.valuewalk.com

A dollár forintban egyébként 52 százalékkal drágult ez idő alatt (173-ról 294-re), így magyar szemmel nézve még szebb lenne a befektetés. De ez egy másik történet.

Mi a magyarázata ennek a hatalmas hozamkülönbségnek?

Ennyire ügyetlenek lennének a hedge fund-ok menedzserei, a profi vagyonkezelők? Ahogy Buffett mindig is mondja: a sikerdíjakkal szállnak el nagyon az alapkezelők.

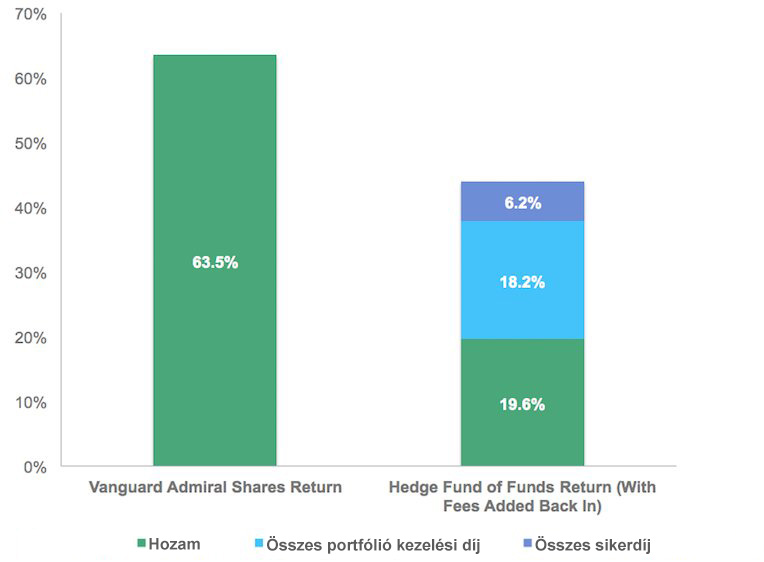

Mert a válasz a legtöbb ilyen esetben a költségekben van. Buffett részvényesekhez írt levele emlékeztet arra, hogy a legtöbb ilyen alap menedzserei a 2+20-as elv alapján dolgoznak. Azaz kapnak egyszer egy évi 2% körüli minimális alapkezelési díjat, ha esik, ha fúj, bármi is van az alap teljesítményével. Ezek után pedig hazavihetik az elért hozam 20%-át is. Csakhogy az a baj, hogy vannak jó évek, és vannak rosszak. A legtöbb esetben a jó év után elviszik a nyereségrészesedést, a rossz évek után viszont nem adnak vissza belőle. Így végül a sok év alatt elért összes hozamok jóval több mint húsz százalékából lesz sikerdíj.

Forrás – https://www.businessinsider.com

Elképesztő, 60% költség

A fogadásban szereplő hedge fund-ok által elért hozamok 60 százaléka is a kezelőikhez áramolhatott különböző díjak és jutalékok formájában, és csak a fennmaradó rész lett a befektetőké. (Tudunk arról egyébként, hogy léteznek olyan alapok is, ahol a jó és rossz éveket valahogy összekombinálják, például három éves elszámolási ciklusokat alkalmaznak egy éves helyett.)

Hogyan követheti egy magyar kisbefektető a nyertes S&P 500 indexalapot? Hát így: Több közl is választhatsz. Buffett szereti a Vanguard 500 Index Admiral class (kereskedési kódja VFIAX) indexalapot, mert rendkívül olcsó. De van még több hasonló, mint a talán legismertebb Vanguard S&P 500 (VOO), az iShares Core S&P 500 ETF (IVV) és a SPDR S&P 500 ETF Trust (SPY).

Megvehetők Magyarországról is

Ezek alapkezelési díja az egy ezreléket sem éri el évente, és óriási a napi forgalmuk, magas a likviditásuk, így a tőzsdei vételi és eladási árfolyamok között is rendszerint minimális az árrés. (Legalábbis a New Yorki Tőzsde nyitvatartási ideje alatt.) A nagyobb magyar brókercégek kínálatában is meg kell legyenek ma már, viszont pár ezrelékes brókerjutalékkal itt számolni kell. De tudod! Vigyázni kell a költségekkel, mert azok viszik el a hozamod legnagyobb részét! Évről évre, mint a sziklában folyó kis patakocska, amely először egy vékony kis lyukon folydogál, végül egy hatalmas lyukat formál a sziklában. Ehhez hasonlítható az is, ahogy a költségek a hozamodat, azaz a pénzedet a zsebedből “kimossák”.

Forrás – https://www.private-investment.at

Túlárazott lehet az index

De hallgattassék meg a másik fél is – a fogadást várhatóan elvesztő Ted Seides a Bloombergnek hat pontban foglalta össze, miért is veszített. Az első szerint 2008 elején az S&P 500 index közel járt történelmi csúcsaihoz, és az volt a valószínű, hogy a jövőbeli teljesítménye rossz lesz. Ez a hedge fundoknak kedvezett volna az indexbefektetéssel szemben (hiszen a hedge fundok shortolhatnak is, azaz árfolyamesésre is játszhatnak), ennek ellenére az index szépen teljesített, mert a befektetők nagyon sokat, a nyereség 29-szeresét hajlandóak voltak kifizetni a részvényekért.

De az ebben az indexben szereplő részvények most veszélyesen drágáknak, túlárazottnak tűnnek, komoly esély van rá, hogy a következő években az S&P 500 index már rosszul fog teljesíteni. A hedge fund-ok a vagyonkezelő szerint piaci összeomlások idején, mint 2008-ban és 2000-2002-ben hagyományosan jól teljesítenek. Ha lett volna ilyen is az utolsó kilenc évben, talán jobban tudtak volna teljesíteni a hedge fundok, de ne felejtsük el, hogy a végén az nyer, aki hosszú távon nyer! Nem egy-egy jó év számít, hanem az, hogy mi az, ami 10-20-30-40 év, vagy még hosszabb időszak alatt átlagban jól teljesít. És ez az elmúlt 100 évet tekintve az S&P500 indexkövető alap (ennek a statisztikának a forrása itt található: John Bogle: The Little book of Common Sense Investing)