Magas kamatot keresel? Annak a neve már hozam!

Mi a kamat? A pénzügyi alapfogalmakról szóló blogposzt sorozatunkban a kamat, a hozam és a jegybanki alapkamat fogalma mellett azt is megtudhatod hogyan tudsz hasonló szemlélettel befektetni, mint Warren Buffett a legendás értékalapú befektető.

A nulla körüliek a banki kamatok Magyarországon, sőt szinte az egész világon, kivéve olyan helyeket, mint néhány háborús övezet, banánköztársaság vagy egyéb nyersanyagfüggő féldiktatúra. Sőt a fejlett országokban már a negatív kamat sem ritka, bár egyelőre csak nagybefektetőket sújtanak ezzel, a magánszemélyekre kirótt negatív kamatot sok helyen tiltják a hatóságok. De ha a bankszámlák fenntartásának költségét is levonjuk a nulla kamatból, az már egyes magánbefektetőket is érint. Mit lehet ilyenkor tenni? E probléma megoldását úgy hívják: hozam.

A negatív kamatok okozta komoly gazdasági zavarokról itt írtunk részletesebben.

Mi is a kamat?

A pénz ára, szokták mondani, pontosabban a pénzkölcsönzésé, valaki használja a pénzünket, és ezért díjat fizet. Alapvetően, piaci viszonyok között ezt is a kereslet-kínálat határozza meg, ha sokan akarnak kölcsön adni, és kevesen kölcsön venni, akkor csökken az ár, azaz a kamat. Ha meg erős a hitelkereslet, sokan akarnak eladósodni, de kevesen hiteleznének, akkor emelkedik a kamat. Ebbe azonban a jegybankok, esetleg más hatóságok gyakran belepiszkálnak. Ahogyan mostanában is, a 2008-as válság óta, gazdaságélénkítő próbálkozásaikkal, a piacokra öntött tömérdek pénzzel. Ezért alacsonyak most a kamatok, és még várhatóan sokáig azok is maradnak.

A kamat valamiféle megegyezés eredménye vevő és eladó, azaz kölcsönvevő és kölcsönt nyújtó között. (Amikor a bankba teszed a pénzed, nyilván te vagy a kölcsönt nyújtó személy és a bank lesz az adós, bankhitelnél pedig fordítva.)

A kamat vagy fix, vagy változó, de ha változó, akkor is pontosan le vannak fektetve a szabályok, hogy hogyan változik. Például a jegybanki alapkamat felett két százalékpont, vagy az ekkor közzétett fogyasztói infláció felett két és fél.

Mi az, hogy jegybanki alapkamat?

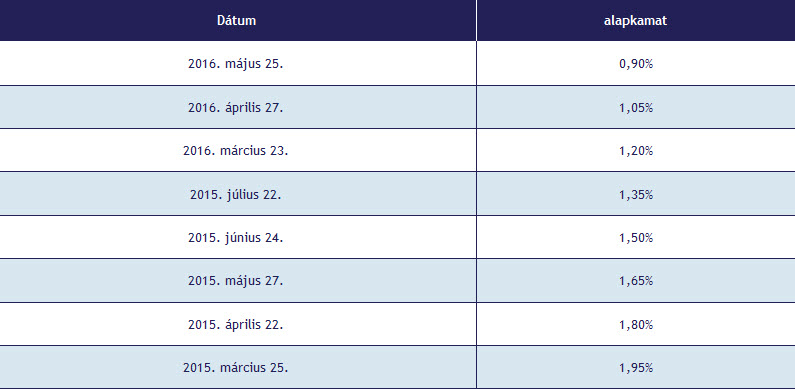

A jegybanki alapkamat egy ország irányadó kamatát jelenti, amit az adott ország központi bankja, azaz jegybankja határoz meg. A jegybanki alapkamat alapján állapítják meg a kereskedelmi bankok a betéti és a hitel kamataikat, tehát a jegybanki alapkamat nagy hatással van a banki kamatokra, és ezáltal a gazdaságra is. Jelenleg Magyarországon a jegybanki alapkamat nagyon alacsony 0,9%. Az alábbi táblázatban 2015. márciusától látod az alapkamatot, amely folyamatosan csökkent. Azonban nem volt ez midig így. 1995-ben például az alapkamat 28%!

Forrás: https://www.mnb.hu/Jegybanki_alapkamat_alakulasa

Forrás: https://www.mnb.hu/Jegybanki_alapkamat_alakulasa

A kamat megegyezés kérdése, a hozam az árfolyamoké

A hozam lehet bármi, ami a pénzed hozadéka. Nem csak egy kölcsönügylet eredménye, mint a kamat, hanem nyereségrészesedés egy vállalkozásból, mint az osztalék. Vagy árfolyamnyereség egy spekulációból, mint a részvények adásvétele, de akár egy lakáseladáson elért nyereség is, vagy ha olcsón vettél eurót, és most drágábban adod el. Minden hozam, ami többletet a pénzed neked adott valamilyen befektetéssel. A kamat is a hozam egyik fajtája.

Ám a hozamfajták többsége, mint az árfolyamnyereség vagy az osztalék, nem olyan lefixált, előre kiszámítható, valamilyen szerződésben, megállapodásban rögzített dolog, mint a kamat. Lehet magasabb is, alacsonyabb is, attól függően, hogy valamilyen befektetés, termék piaci ára hogyan alakul. A lakás ára például az ingatlanpiaci viszonyoktól, valamint a vevők és eladók makacsságától vagy engedékenységétől, tárgyalási készségétől, sőt a kedvétől vagy ízlésétől, a vak szerencsétől is függ. (Sok vevő például egyszerűen beleszeret egy adott lakásba.) Az ingatlanok értékét ezért pontosan megállapítani nem is lehet, 10-15 százalékos eltérés két egyforma lakás között bármikor előfordulhat.

A kockázatért fizet neked a piac

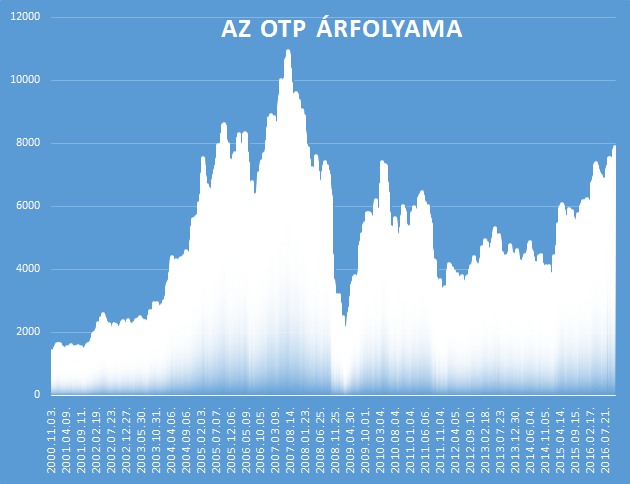

A részvények árfolyama is a piaci viszonyok függvénye, és nagyon sok függ attól, hogy milyen időpontban, milyen áron vettük és adjuk el. Aki OTP-részvényt vett a 2008-2009-es zuhanásban 2-3 ezer forinton, az nagyon szép hozamot érhetett el. De az is, aki az utóbbi években négyezer forintért vette, és mostanában hétezerért eladta. Ha viszont a 2000-es évek elején vette négyezerért, mára a nyeresége jórészt elinflálódhatott, a hozama nem olyan szép, hiába áll az OTP ennek majdnem kétszeresén.

Az OTP árfolyama, 2000. november 3-2016. november 3, forrás: Bet.hu.

A hozam tehát többnyire nemcsak változó, hanem kiszámíthatatlan is. Ilyen termékekbe, mint részvény, ingatlan, deviza emiatt nyilván jóval kockázatosabb befektetni, mint bankbetétbe vagy államkötvénybe. Miért is tesznek akkor ilyet az emberek? Mert a várható hozam is magasabb. Ha nem lenne így, nem lenne érdemes befektetni, és az emberek nem is tennék. A kockázatnak is ára van, minél magasabb a kockázat, annál magasabb hozamot várunk el tőle. A bizonytalanság, a kockázat általában a hozamok ingadozásában jelentkezik.

Így működnek a legnagyobb guruk

Extrém példája ennek, hogy olyan híres befektetési guruk, mint Soros György vagy Warren Buffett, és sokan mások, akiket a magyar közönség nem annyira ismer, egyes években megkétszerezték vagyonukat tőkepiaci befektetéseikkel, más években meg esetleg a harmadát-negyedét is elbukták. Azért lettek mégis nagyok, mert a hozam hosszú távú átlaga nagyon jó lett, évi 20-30 százalékos is. Ehhez persze sok tanulás és ismeret kell. Warren Buffett értékalapú befektetésének alapelveinek következetes betartásának eredményeként átlagban évi 20%-os hozamot ért el, amely következtében 60 év alatt a világ második leggazdagabb emberere lett.

Soros György befektetési alapelvei különböznek Warren Buffett értékalapú befektetési elveitől, mégis legendás hírű lett befektetéseiről. Ez azt mutatja, hogy nem egy út van a pénz gyarapításához.

Ha tehát a jelenlegi kamatszegény, már-már kamatmentes környezetben valaki hosszabb távon szeretne némi pluszhozamot elérni, akkor bizony kockáztatnia kell. Általában részvények, részvény indexek, ingatlanok, esetleg árupiaci befektetések jöhetnek szóba, amelyek kockázatosak ugyan, de hosszabb távon képesek megverni a kockázatmentes befektetéseket. A részvényindexek közül a Vanguard S&P500 indexkövetőalapba történő befektetésről itt olvashatsz bővebben.

Aki nem akar kockázatot vállalni, annak egy egészséges kompromisszum pedig a nulla kamat és a kockázatosabb hozamfajták között a magyar állampapír, a jelenlegi évi 2-3 százalékos kamataival.

Hogyan lehetsz te is részvényes, hogyan indulhatsz el a vagyonosodás útján, akár egy átlagfizetésből is? Erről ezt az írást feltétlenül érdemes elolvasni.

Arról pedig, hogy mégis mit kezdjünk azzal a kezdőtőkével, amit sikerült előteremtenünk, összespórolnunk, arról itt olvashatsz egy hasznos bejegyzést.